Taux d’impôts sur les sociétés par canton – Fiscalité des entreprises en Suisse

La fiscalité et l’imposition des entreprises en Suisse se font à plusieurs niveaux. Cela peut rendre l’analyse du taux d’imposition des entreprises suisses complexe lorsque l’on ne maîtrise pas ces subtilités, d’autant plus que certains impôts dépendent de la forme juridique de l’entreprise.

Nous avons rédigé cet article afin de vous aider à mieux comprendre les impôts des entreprises de type Société à Responsabilité Limitée (SARL) ou Société Anonyme (SA) en Suisse. Vous y trouverez également la liste des taux d’impôt sur les sociétés par canton.

Système fiscal et fiscalité des entreprises suisses

Imposition fédérale, cantonale et communale

En Suisse, les impôts sur les entreprises de type SARL ou SA sont prélevés par trois entités différentes :

- La Confédération : elle prélève l’impôt fédéral direct (IFD) sur les bénéfices des entreprises.

- Les cantons : chaque canton prélève un impôt cantonal, calculé à la fois sur le bénéfice et sur le capital des entreprises. Ce taux varie d’un canton à l’autre.

- Les communes : elles prélèvent un impôt communal, qui varie également d’une commune à l’autre.

📌 En savoir plus : Les impôts en Suisse pour les sociétés et les particuliers

Avant d’explorer plus en détail la fiscalité des entreprises en Suisse, découvrez nos conseils pratiques pour réduire votre imposition dans cette vidéo.

Besoin de plus de conseils pour votre entreprise ?

Contactez nos experts pour une consultation personnalisée : 30 minutes pour 99.- CHF

La double imposition économique dans le cas des SARL et des SA

Les entrepreneurs qui créent leur entreprise en Suisse évoquent souvent la question de la double imposition pour les SARL et les SA. Voyons en quoi cela consiste.

Les SARL et les SA sont des personnes morales, soumises à une imposition qui leur est propre. Elles sont ainsi taxées sur leurs bénéfices en tant qu’entreprises.

Cependant, les actionnaires de ces sociétés paient également des impôts sur leurs revenus annuels, notamment sur les salaires et les dividendes.

Cette séparation entre la taxation d’une personne morale et celle de ses actionnaires entraîne une double imposition des bénéfices de l’entreprise :

- L’entreprise paie un impôt sur ses bénéfices.

- L’actionnaire paie un impôt sur le revenu des dividendes versés par l’entreprise, alors que ces bénéfices ont déjà été taxés.

Quels impôts paie une entreprise en Suisse ?

L’impôt sur les bénéfices

Comme dans la majorité des pays de l’OCDE, la Suisse taxe les entreprises de type SARL et SA sur les bénéfices qu’elles réalisent sur le territoire.

L’impôt sur les bénéfices se divise en deux catégories :

- L’impôt fédéral sur les bénéfices (IFD) : cet impôt de 8,5 % est dédié à la Confédération. Son taux est le même dans tous les cantons. Il est perçu par les cantons pour le compte de la Confédération lorsque l’entreprise effectue sa déclaration fiscale annuelle.

- L’impôt cantonal et communal sur les bénéfices (ICC) : fixé par chaque canton et chaque commune, il varie selon les localisations. À Genève, par exemple, le taux de l’ICC sur les bénéfices est de 7,8 %.

En Suisse, les impôts constituent une charge déductible pour l’entreprise. Cela signifie que les taux d’imposition sur les bénéfices s’appliquent au résultat net.

Ainsi, pour comparer avec d’autres pays européens, il est essentiel de considérer le taux d’imposition sur les bénéfices brut. À Genève, ce taux est de 14,7 % en 2024, et non de 16,3 %, qui correspond au taux appliqué au bénéfice net.

L’impôt sur le capital

L’impôt sur le capital est prélevé exclusivement par les cantons. Il n’existe pas de prélèvement fédéral sur le capital. Cet impôt complète l’impôt cantonal et communal sur les bénéfices. Son taux varie selon les cantons.

Toutes les SARL et les SA y sont soumises. Il est calculé sur la base de leur capital ainsi que des réserves constituées au fil des années (réserves d’apport en capital, réserves issues du bénéfice, bénéfices reportés).

La taxe professionnelle

La taxe professionnelle communale (TPC) est une spécificité du canton de Genève. Nous avons rédigé un article détaillé à ce sujet :

Domicilier son entreprise dans un canton fiscalement attractif

Vous trouverez ci-dessous un comparatif des taux d’imposition par canton en Suisse.

Si vous recherchez une domiciliation pour votre entreprise, notre fiduciaire propose un service d’adresses commerciales et de domiciliation à Genève.

Des services sur mesure pour vous accompagner dans votre projet

Développez votre activité avec notre gamme de services complémentaires

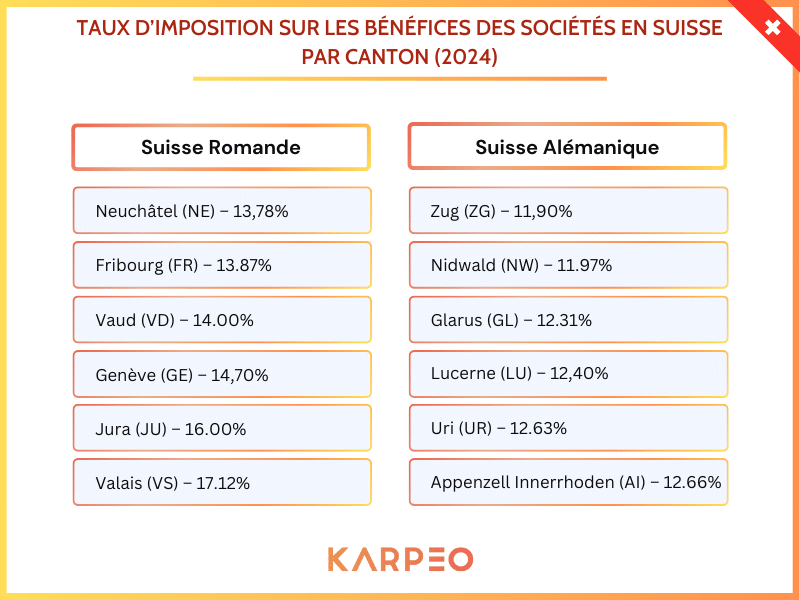

Comparatif – Taux par canton de l’impôt sur les bénéfices des sociétés (SARL et SA) en Suisse en 2024

Ci-dessous, vous trouverez un comparatif des taux d’imposition sur les bénéfices des entreprises en Suisse en fonction du canton de résidence fiscale en 2024, selon les dernières données de KPMG.

Bien que les taux aient globalement peu évolué ces dernières années, certaines modifications sont à noter, notamment une augmentation du taux d’imposition effectif à Genève, qui passe de 14% à 14,7% en 2024.

Nous avons effectué ci-dessous un classement du Top 5 des cantons, entre Suisse alémanique et romande, du plus avantageux au moins avantageux fiscalement :

Conseils pour mieux gérer sa fiscalité en Suisse

1. Choisir judicieusement le canton de domiciliation de votre entreprise

Les taux d’imposition sur les bénéfices varient significativement d’un canton à l’autre en Suisse. Par exemple, en 2024, le canton de Zug offre un taux attractif de 11,90 %, tandis que le canton de Berne applique un taux de 21,04 %. Il est donc essentiel d’évaluer les avantages fiscaux de chaque canton lors du choix de l’emplacement de votre entreprise.

2. Optimiser la répartition entre salaire et dividendes

En tant que propriétaire d’une SARL ou d’une SA, vous pouvez moduler votre charge fiscale en ajustant le ratio entre votre rémunération salariale et les dividendes perçus. Une planification stratégique de cette répartition peut réduire la double imposition économique, où les bénéfices sont imposés au niveau de l’entreprise puis à titre personnel lors de la distribution des dividendes.

3. Profiter des déductions fiscales disponibles

La législation fiscale suisse permet aux entreprises de déduire certaines charges, telles que les frais de personnel, les loyers, les amortissements et les investissements favorisant l’économie d’énergie. Par exemple, les investissements en faveur de l’efficacité énergétique peuvent être amortis à hauteur de 50 % par an pendant les deux premières années.

4. Utiliser les outils en ligne pour estimer votre charge fiscale

L’Administration fédérale des contributions (AFC) propose un simulateur fiscal interactif permettant de calculer et comparer la charge fiscale selon les cantons. Cet outil facilite la planification fiscale en offrant une vision claire des obligations fiscales potentielles en fonction de la localisation de votre entreprise.

5. Consulter des experts fiscaux pour une planification personnalisée

La complexité du système fiscal suisse rend indispensable le recours à des conseillers fiscaux expérimentés. Des professionnels peuvent vous aider à élaborer des stratégies fiscales adaptées à votre situation spécifique, assurer la conformité aux réglementations en vigueur et optimiser votre charge fiscale globale.

Conclusion

La fiscalité des entreprises en Suisse repose sur un système à plusieurs niveaux, combinant impôts fédéraux, cantonaux et communaux. Les taux d’imposition varient d’un canton à l’autre, offrant aux entrepreneurs des opportunités d’optimisation en fonction de leur lieu de domiciliation.

En adoptant une gestion fiscale stratégique – notamment en choisissant judicieusement son canton, en optimisant la répartition entre salaire et dividendes, et en profitant des déductions fiscales disponibles – il est possible de réduire significativement la charge fiscale d’une entreprise.

Pour une planification fiscale optimale et conforme à la réglementation, il est fortement recommandé de consulter des experts. Chez Karpeo, nous accompagnons les entrepreneurs suisses dans l’optimisation de leur fiscalité et la gestion comptable de leur entreprise. Notre expertise permet d’adopter les meilleures stratégies tout en restant en conformité avec les exigences cantonales et fédérales.